Devenir propriétaire, arrêter de jeter l’argent par les fenêtres avec un loyer. Mais est-ce vraiment une bonne idée ? Louer ou acheter sa résidence principale ? c’est la question !

Si, tu veux, comme 64% des Français en 2020, être propriétaire de ta résidence principale, l’acheter en premier n’est pas forcément un bon plan. A contre courant des idées établies, l’entrepreneur rebelle, comme je l’expliquais dans cet article doit faire ses propres choix. Est-ce que la vie de 64% des Français te fait rêver ? Sans dénigrer, si tu es là c’est que tu veux plus. C’est pourquoi Je te détaille ci dessous pour quelles raisons il n’est pas forcement judicieux d’acquérir sa résidence principale avant de réaliser d’autres investissements.

1 | En achetant trop tôt, tu mets tous tes œufs dans le même panier

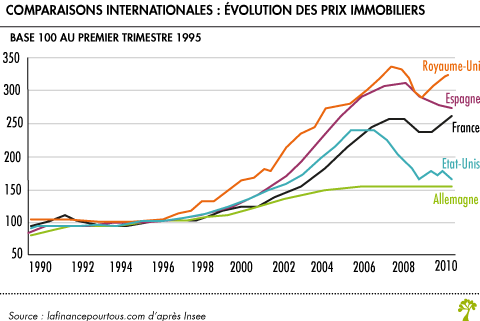

C’est avant tout le signe d’une mauvaise stratégie de gestion patrimoine. Un achat immobilier semble toujours sécurisant certes, néanmoins les prix de l’immobilier peuvent s’effondrer (cf graphique ci après). Si ton seul bien est ta résidence principale, c’est donc tout ton patrimoine qui peut s’écrouler si l’immobilier s’écroule. Pour rappel, il y a moins de 15 ans, le monde et nos pays en particulier ont connu des baisses de prix de l’immobilier de 30 à 40%. Ainsi, ta résidence principale devrait représenter une partie de tes biens, pas l’intégralité.

2 | Le remboursement de ta résidence principale te coûte souvent bien plus cher qu’un loyer

C’est le calcul simpliste qui t’induit souvent en erreur : si je paye 1000 euros de loyer chaque mois, je pourrais rembourser 1000 euros d’emprunt à la place. Or, dans la réalité, la note mensuelle s’avère souvent plus sévère. D’une part, si l’on part sur une période de remboursement raisonnable (entre 15 et 20 ans), pour un bien de surface équivalent, le montant du remboursement dépasse celui des loyers. D’autre part, être propriétaire engage des frais supplémentaires: charges de l’appartement (l’ascenseur et le célèbre ravalement de façade), impôts locaux plus élevés, travaux supplémentaires (un certains nombre de travaux, souvent les plus lourds, sont à la charge du propriétaire), travaux d’aménagement plus important (on rénove toujours a minima un appartement dont on est locataire).

Acheter sa

résidence principale

c’est 45% de surface en moins !

Exemple : à Toulouse, pour un loyer de 1350 € en centre ville (31000), 22 appartements « familiaux » au minimum T3 d’une surface de 95 à 110 m² sont disponibles à la location.

Sachant que 1350 € de crédit génère 271000 € de prêt et que la banque finance à 110%. Alors pour 250000 euros à toulouse en centre ville, tu as de disponible 35 appartements entre 40 et 70 m² (T2/T3).Soit une baisse de la surface de 45% à l’achat on est bien loin d’une équivalence.

Tout comme acheter 95 m² à toulouse en centre ville, c’est 400000 € minimum et donc 2000 € de crédit (hors investissement frais de notaire) soit une hausse de la dépense principale de 48% si tu souhaites acheter la même surface que tu loues.

3 | L’accès à la propriété a un coût beaucoup plus important que l’accès à la location.

S’installer dans un nouvel appartement te coûtera au plus un mois de loyer et un mois de caution si tu passes par une agence. Un achat te coûtera en frais de notaire environ 7% du prix du bien, sans parler des frais d’agence éventuels qui viendront s’ajouter. En tout, c’est plus de 10% du prix du bien en moyenne qui va « partir en fumée » lors de l’installation. Hé oui, les frais de notaire, c’est de l’argent définitivement perdu. Hors ces frais, cela représente plusieurs mois voir années de loyer pour un locataire. Acheter est un très mauvais choix si tu n’es pas sûr de garder le bien plus de 10 ans.

4 | Si l’accès te coûte plus cher, le changement de logement est lui aussi plus compliqué

Quand on est locataire et que l’on a besoin de changer d’appartement, en trois mois, c’est réglé (voir un mois dans certains cas). Lorsque l’on est propriétaire, il faut trouver un acheteur pour le bien. Or, si l’on est pressé de vendre, on risque de vendre à mauvais prix. De plus, à nouveau, on va avoir des frais plus importants: frais de notaire, d’agence, travaux. Lorsque l’on est locataire, le relogement se compte en centaines ou milliers d’euros, lorsque l’on est propriétaire, on parle de dizaines de milliers d’euros.

5 | ton achat n’est un bon investissement que si tu le gardes longtemps

Or, rien n’est moins certain qu’il soit adapté aux changements qui vont survenir dans ta vie. Arrivée d’un enfant, séparation, changement professionnel, s’il est facile de changer d’appartement pour faire face aux changements probables de votre vie lorsque tu es locataires, les mêmes situations vécues par un propriétaire peuvent s’avérer dramatiques. Ta maison de 6 pièces avec un grand terrain sera-t-elle adaptée pour ta retraite? Ton deux pièces idéal pour un couple sera-t-il adapté lorsque tu voudras un enfant dans deux ans?

6 | Plus l’emprunt est long, plus c'est cher !

L’argument du « quand on rembourse un emprunt, ce n’est pas de l’argent perdu » n’est qu’à moitié vrai. Lorsque tu rembourses la banque, juste une partie de votre remboursement vient rembourser le capital emprunté. tu payes aussi les intérêts et l’assurance de prêt. Sur un emprunt sur 15 ans, les intérêts représente environ 14% de la mensualité. Mais sur 30 ans, cela représente presque 30% des premières mensualités.

Acheter sa

résidence principale

c’est entre 15 et 30%

de cout de crédit en plus !

Emprunter 400000 € coute :

55000 € sur 15 ans | 77000 € sur 20 ans | 99000 € sur 25 ans | 125000 € sur 30 ans

7 | Un apport plus généreux t'épargne des années de remboursements.

On se concentre trop souvent sur le montant de la mensualité plutôt que sur la durée de remboursement. Pourtant, un effort d’épargne supplémentaire en apport pourra diminuer des années de remboursement. En remboursant mille euros par mois, passer de 25 ans à 30 ans ne te permet d’emprunter qu’environ 5000 euros de plus en capital (207 056 € au lieu de 203 325 €). C’est à dire qu’il va te falloir 5 ans pour rembourser 5000 euros. Soit tu va payer presque 50 000 euros de plus pour rembourser cette somme à la banque, somme que tu devrais être capable de mettre de côté sur une durée de 5 ans.

Entre 20 et 25 ans, les sommes sont moins vertigineuses, mais sont quand même non négligeables: En prolongeant de 5 ans son prêt, on peut emprunter 25000 euros de plus (pour un coût global de prêt de 35 000 euros supplémentaires). Pour 15% seulement d’argent supplémentaire emprunté, le coût total de l’emprunt augmente de 50% et l’on devra payer 5 années de plus. Il vaut peut être mieux continuer à louer et épargner un peu pour acheter dans 2 ou 3 ans avec un plus gros apport.

Au final : pas avant d'investir dans un actif générant du cash flow.

Louer sa résidence principale te permet, en ces périodes d’immobilier haut, d’épargner pour pouvoir emprunter plus tard dans de meilleurs conditions et également de faire face à des changements qui pourraient survenir dans ta vie (mobilité professionnelle, déménagement, changement de travail, etc). Attention, acheter sa résidence principale n’est pas une mauvaise chose, mais il ne faut pas le faire à n’importe quelles conditions.

En effet, avant d’investir dans ta résidence principale (qui devient un passif), je te conseille d’investir dans des actifs qui vont te rapporter des revenus. Ces dernier te permettrons de payer plus rapidement ta résidence principale. Exemple d’investissement en temps et/ou en argent :

- Parking

- Auto-edition

- Vente en ligne

- Side-business (ou side hustle)

- Achat avec colocation